Er was eens een periode dat ieder zichzelf respecterend magazijn zijn eigen – meestal als maatwerk ontwikkeld – Warehouse Management Systeem (WMS) had. Iedere operatie was immers uniek en de markt voor systemen was verre van transparant.

Dus werden de bestaande operaties geautomatiseerd, meestal inclusief alle onvolkomenheden die er al waren. De bouwer van de software zag dat er meer vraag was en noemde zichzelf WMS-leverancier. Dat er maar één implementatie geweest was mocht niet deren.

In deze cowboy-markt lukte het vele leveranciers om klanten binnen te halen en dat daagde andere cowboys weer uit om met een systeem te komen. Er was immers geld te verdelen en WMS-implementaties brachten veel geld in het laatje.

Dit artikel bevat een analyse die ten tijde van publicatie (2004) actueel was. De wereld verandert, dus sommige stellingen in dit artikel kunnen achterhaald zijn. Desalniettemin bevat het artikel vele elementen die nog steeds het lezen meer dan waard zijn.

De markt voor WMS door de jaren heen

In het begin van de jaren negentig was de thuismarkt voor een aantal leveranciers niet groot genoeg voor hun ambities. Export van het ontwikkelde WMS naar andere landen en continenten was de remedie. Zo probeerden Engelse leveranciers hun geluk uit op de Nederlandse markt en vice versa.

Maar ook de Amerikaanse leveranciers kwamen, mede aangestuurd door hun multinationale opdrachtgevers, een kijkje nemen op het Europese vaste land. Nog steeds zien we de landen waar WMS al vroeg geadopteerd was een leidende rol spelen in de wereldmarkt voor Warehouse Management Systemen. Deze landen zijn – hoe kan het ook anders – de landen waarin de opslag en distributie van goederen al een core business was. Denk hierbij aan het Verenigd Koninkrijk, Nederland en natuurlijk de Verenigde Staten.

Vreemd genoeg zie we op dit moment maar weinig leveranciers uit Azie en de Pacific bovendrijven. Misschien is dat te verklaren uit het feit dat deze regio meer op produceren en minder op (binnenlandse) opslag en distributie gericht is.

Voer voor analisten en consultants

Een ondoorzichtige markt is natuurlijk voer voor analisten en consultants. Zijn er maar een paar aanbieders, dan is het voor de koper eenvoudiger om een keuze te maken. Maar bij veel aanbieders ziet de gebruiker al snel door de bomen het bos niet meer. Traditioneel zijn er in Amerika vele analisten die zich bezig houden met de WMS-markt. Ongetwijfeld is ‘The Gartner Group’ de meest toonaangevende in deze markt, maar ook partijen als ARC Advisory Group en AMS Research hebben hun invloed.

In Nederland begon medio jaren negentig het adviesbureau Berenschot, in navolging van hun ERP-onderzoeken, met een WMS-studie. Een lange periode is deze studie richtinggevend geweest voor de aanschaf en ontwikkeling van Warehouse Management Systemen.

Een goed en succesvol initiatief blijft in de advieswereld niet vaak zonder navolging. Al snel kwamen andere partijen ook met WMS-onderzoeken en begeleidden hun cliënten in de speurtocht naar een nieuw WMS. Eind jaren negentig bracht Berenschot als eerste een diskette uit waarop op eenvoudige wijze een initiële selectie van een WMS gedaan kon worden. Echter mede door deze toegenomen transparantie en door vertrek van hun belangrijkste consultant op dat gebied, Jeroen van den Berg, heeft Berenschot haar leidende positie moeten weggeven.

Heeft de transparantie iets opgeleverd?

In eerste instantie is het duidelijk geworden dat er ontzaglijk veel leveranciers op deze beperkte markt actief zijn. Het aantal aanbieders op de volle Nederlandse markt bedroeg in de hoogtijdagen meer dan honderd. Door eenvoudige selectie instrumenten toe te passen, kon het aantal kandidaten voor de long- en shortlist snel worden teruggebracht. Maar nog steeds moeten we niet vreemd opkijken voor een ‘longlist’ van circa tien potentiële leveranciers, die dan moet uitmonden in een ‘shortlist’ van drie leveranciers.

In de tweede, niet onbelangrijke, plaats heeft de transparantie ook tot gevolg gehad dat de pakketten qua functionaliteit steeds meer naar elkaar toegroeiden. Waren er in de beginperiode nog pakketten die bepaalde basisfunctionaliteiten misten, momenteel ontlopen de pakketten zich qua functionaliteit niet zo veel meer. De basisprocessen kunnen ze allemaal goed ondersteunen, het onderscheid wordt gemaakt in de speciale processen en de reputatie van de leverancier.

Het is mede door het convergeren van functionaliteiten dat het door Berenschot ontwikkelde ‘spinnenweb’-model verouderd raakte. Dit is duidelijk te zien als een aantal jaren van spinnenwebben naast elkaar gelegd worden. Je ziet dat de ‘marktleiders’ nauwelijks beter worden, terwijl zij toch wel degelijk nieuwe innovaties doorvoerden.

Wie is de marktleider in WMS?

De jaren 2002 en 2003 waren dramatische jaren voor verschillende WMS-leveranciers. Diverse analisten hadden voorspeld dat de markt zichzelf zou gaan saneren en dat twee of drie van de top tien-spelers zouden afhaken. Ook was er verwacht dat de ERP-vendors, zoals SAP, een belangrijk marktaandeel zouden verwerven. De markt heeft inderdaad op zijn kop gestaan. Het is tekenend dat Berenschot het vorige jaar geen alomvattend onderzoek naar de WMS-markt kon presenteren, omdat vele leveranciers niet reageerden op de onderzoeksvragen.

Ook hebben de afgelopen jaren zich gekenmerkt door verschillende overnames en fusies. In deze gefragmenteerde markt is het nog steeds niet mogelijk om een absolute marktleider aan te wijzen. Alhoewel er wereldwijd een beperkt aantal spelers de markt lijken te bepalen, heeft de top tien van de WMSleveranciers in de wereld tezamen nog geen marktaandeel dat boven de 25% ligt. In de WMS-markt is er dus duidelijk geen absolute leider zoals Microsoft dat is in besturingssystemen en SAP dat is in de ERP-markt.

Aan de andere kant zien we wel een aantal leiders in bepaalde delen van de wereld, maar al met al er is geen duidelijke marktleider die zowel de functionele diepte en breedte biedt, gebruik maakt van bewezen technologie en locale ondersteuning kan bieden in alle belangrijke landen.

Qua omvang en aantal implementaties is het bedrijf Manhattan Associates veruit de belangrijkste speler. Zij zijn actief op de belangrijkste markten, hebben een support- organisatie en bezitten een rijke functionaliteit. Manhattan Associates is succesvol geworden met haar PkMS i series, een AS-400 product, dat met honderden implementaties haar bestaansrecht heeft bewezen. Echter Manhattan is naarstig bezig om met haar PkMS n-tier product uit de AS-400 wereld te komen. Het risico dat zij stoppen met het ontwikkelen en ondersteunen van het AS-400 product ten gunste van hu n-tier oplossing is groot. Helaas is hun n-tier oplossing nog niet volwassen genoeg om Manhattan het duidelijk predikaat van marktleider te geven.

In augustus 2003 werd bekend dat EXE Technologies voor circa 50 miljoen dollar is overgenomen door SSA, een bedrijf dat door vele overnames zich een belangrijke aanbieder mag noemen op het gebied van ERP, CRM en SCM. Naast Baan en Ironside Technologies siert nu dus ook EXE deze stal. EXE heeft lange tijd gegolden als de meest leidende WMS-leverancier en nog steeds zijn ze qua ontwikkeling vooruitstrevend. Echter in Europa hebben ze door slecht uitgevoerde implementaties veel goodwill – en daarmee ook (potentiële) klanten – verloren. Het succes kende ook haar keerzijde. Het lijkt erop dat EXE geheel onzichtbaar wordt op de (Europese) markt. Echter het ligt in de lijn van de verwachtingen dat – analoog aan wat er bij Baan is gebeurd – de EXEstal een flinke opknapbeurt krijgt, waarbij er flink gesneden zal worden in de overhead functies. Alhoewel nog niet bewezen, de rol van EXE lijkt voor de toekomst nog niet uitgespeeld en een verdere integratie c.q samenwerking met ERP-leverancier Baan lijkt voor de hand liggend. Hiermee zal de opmars van de ERP-leveranciers in deze markt nog meer gestalte krijgen.

Ook opvallend is het samengaan van RedPrairie (voorheen McHugh Software) en LIS in het eerste kwartaal van 2004. RedPrairie is – mede door nieuw inspirerend management – sterk in opmars gekomen in de Verenigde Staten. RedPrairie is in Amerika met name succesvol in zeer complexe procesmatige distributieomgevingen. In deze markt hebben ze een ontzagwekkend aantal referenties. Met hun nieuwe product proberen ze ook in de markt voor discrete omgevingen te penetreren. Hiervoor hebben ze echter te weinig functionele diepgang en ontberen ze goede referenties. Een ander nadeel is dat ze in Europa geen support-organisatie hebben, terwijl een aantal internationale klanten dat toch wel van hun eisen. Het bedrijf LIS daarentegen heeft een dominante positie in het Verenigd Koninkrijk en is sterk in opmars in Nederland, de twee moeilijkste markten voor WMS-systemen in Europa. In Europa heeft LIS de support- organisatie en de referenties. Verder was het een publiek geheim dat LIS mee wilde (en moest) spelen in de Amerikaanse markt. De toenmalige investeerders hadden daar geen trek in en LIS moest dus op zoek naar een andere partner om te kunnen blijven overleven. Zo hebben beide partijen in elkaar de aanvulling gevonden die ze zochten. Het samengaan van de beide partijen levert een WMS-leverancier op waarmee zeker rekening gehouden dient te worden.

Noemenswaardig is de hernieuwde opmars van de het Nederlandse Locus in de Nederlandse markt. In november 2003 is Locus overgenomen door Centric. De overgang naar Centric maakt het voor Locus mogelijk de ingezette groei te combineren met verdere professionalisering en uitbreiding van het dienstenpallet. De overname past in de branchegerichte marktstrategie van Centric. De oplossingen van Locus vormen een belangrijke strategische aanvulling op het reeds bestaande producten- en dienstenaanbod, met name voor de branches transport en logistiek, groothandel en retail en voor productiebedrijven. Opvallend is overigens dat de fusies en overnames in de markt voor WMS een aantal grote partijen oplevert. Ondanks het feit dat een WMS een typische Supply Chain Execution-oplossing is, domineren (na de overnames) de WMS-leveranciers de top 10 van Supply Chain Management (SCM)-leveranciers. Enerzijds geeft dat voeding aan de verwachting dat de markt voor SCE zich de komende jaren zal gaan uitbreiden ten koste van de Supply Chain Planning (SCP). Anderzijds geeft het aan dat WMS wel degelijk een topic in het bedrijfsleven is.

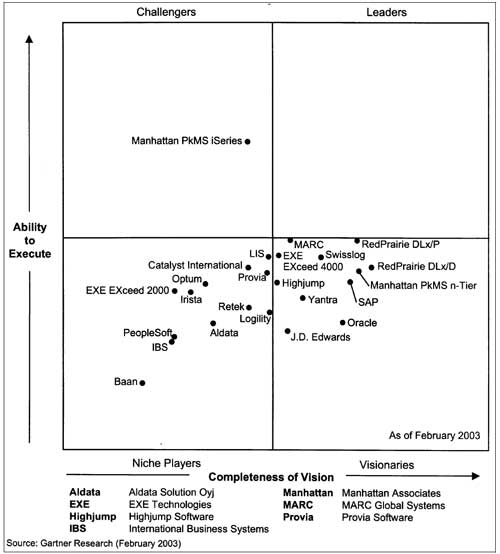

Het Gartner Magic Quadrant

Gartner is in Amerika één van de meest vooraanstaande onderzoeksbureaus op het gebied van WMS. Jaarlijks publiceren zij hun studie naar de WMS-markt samengevat in ‘The Global Warehouse Management Magic Quadrant’. Om meegenomen te worden in de ‘Global WMS Magic Quadrant’-analyse moet een leverancier een betrouwbare visie demonstreren in de ontwikkeling van een WMS-systeem in complexe magazijnomgevingen. Verder moet zij voldoen aan minstens één van de volgende criteria:

- de onderneming moet significant aanwezig zijn als onderneming;

- de onderneming moet significant in de WMS-markt actief zijn;

- de onderneming geeft blijk van een unieke visie, aanwezigheid of capaciteiten.

Vele leveranciers komen doordat zij niet aan deze criteria voldoen niet in aanmerking voor een plaatsje in Gartners Global WMS Magic Quadrant. Echter het wil niet zeggen dat het niet opgenomen zijn leveranciers per definitie diskwalificeert. Ze voldoen in de ogen van Gartners – die toch Amerikaans georiënteerd zijn – niet aan de door hun gestelde criteria. Aan de andere kant: opname wil niet zeggen dat deze leveranciers door Gartner ondersteund worden. Gartner stelt slechts waar te nemen, geen partijen te steunen. Opname in het Quadrant brengt naast de voordelen van sneller op een ‘long- of shortlist’ uit te komen, ook verplichtingen met zich mee. Een moment minder presteren kost goodwill bij de analisten. Een negatieve verschuiving in het kwadrant kan (potentiële) klanten kosten. Hier geldt dus zeker de uitspraak ‘adel verplicht’.

Het Magic Quadrant is een grafische representatie van wereldwijde commerciële aanbieders die een prestatie neerzetten in de markt of een segment ervan. Deze waarneming is bij Gartner gebaseerd op levensvatbaarheid, service en ondersteuning, features en functionaliteit en last but not least de gebruikte technologie.

‘Ability to Execute’ geeft Gartners mening weer hoe goed een leverancier op dit moment presteert in de markt.

‘Completeness of Vision’ geeft Gartners mening hoe een leveranciers in de toekomst zal functioneren, gebaseerd op de markt waarin hij opereert.

Figuur 1. Gartners 2003 Global WMS Magic Quadrant.

In figuur 1 is het ‘Magic WMS Quadrant’ voor 2003 weergeven. Er is – zoals eerder gesteld – geen duidelijke leider. Het bedrijf Manhattan Associates komt door haar omvang, aantal implementaties en positionering in de markt het dichts in de buurt van deze positie. Met haar omzet van 176 miljoen dollar in 2002 staat Manhattan toch op een vierde plaats in de top 100 van SCM softwareleveranciers. Bijna vanzelfsprekend moet zij SAP, I2 Technologies en Manugistics laten voorgaan. Interessant is om waar te nemen dat de samenvoeging van RedPrairie en LIS een interessante leverancier met een drietal goede producten oplevert. Deze combinatie zal het een aantal spelers op de markt knap lastig gaan maken. Met een gezamenlijke omzet van meer dan 100 miljoen dollar wordt het een speler in de SCM-top 10 en dus zeker een speler die Manhattan zal kunnen benaderen.

Ook zien we dat SSA met EXE een mogelijk interessante aankoop heeft gedaan. Het product Exceed 4000 is gepositioneerd in een aantal duidelijk interessante markten, namelijk geavanceerde magazijnoperaties in 3PL, High-Tech Electronics, Conusmer Packeed Goods (CPG) en direct-to-customer operaties. De footprint van SSA Global is indrukwekkend, zij biedt een bedrijfsbrede oplossing. Van frontoffice tot IT-infrastructuur, van R&D tot service. Hiermee is SSA een kapitaalkrachtige en mogelijke machtige speler op de markt. Het gevaar dreigt echter dat EXE als zelfstandige speler zal ondersneeuwen in de bedrijfsbrede aanbiedingen van SSA.

Vanuit de ERP-hoek zien we dat SAP niet doorstoot op de WMS-markt. In de praktijk is gebleken dat SAP daar toch nog onvoldoende ervaring in heeft en vaak zijn beloften voor (klantspecifieke) ontwikkelingen niet nakomt. Verder hebben we in die hoek ook nog de combinatie JD Edwards en PeopleSoft. Deze twee partijen zijn op een conventionele wijze samengegaan en kunnen vanuit de ERP-hoek nog voor de nodige bewegingen zorgen. In ieder geval nemen zij samen voor ruim 200 miljoen dollar in de markt deel. Voor gebruikers van de ERP-software van deze partijen opereren en niet al te complexe omgevingen kunnen de WMS modules een hele interessante optie zijn.

Interessant zijn natuurlijk nog de niet genoemde spelers in het visionairskwadrant. MARC Global is nog steeds een van de belangrijkste aanbieders in zowel Noord Amerika als de Benelux. Echter qua omvang is het misschien teveel David tegen Goliath aan het worden. De opgebouwde referenties in de VS en Europa en het aantreden van een nieuw management (veelal afkomstig van Manhattan Associates) geeft vertrouwen in de toekomst van MARC. Echter met een omzet van circa 22 miljoen dollar in 2002 blijft de financiële draagkracht een potentieel gevaar voor mogelijke kopers en is MARC een potentiële kandidaat voor een overname.

Het bedrijf Swisslog is ook nog een speler die niet vergeten of onderschat moet worden. Met een 7de plaats in de SCM top 10 en een omzet in 2002 van ruim 110 miljoen dollar spelen zij wel degelijk een rol. Ook hebben zij met Molnlycke een belangrijke referentie in Europa in handen. Swisslog concentreert zich met name op situaties waarin de koppeling met material handling-systemen een belangrijke rol speelt. Swisslog komen we daarom meer in de complexe productieprocessen en minder in de retail-omgevingen tegen. Zowel MARC en Swisslog opereren in het duurdere segment van de markt. Hun implementatiekosten liggen beduidend hoger dan bij de belangrijkste concurrenten.

Natuurlijk zijn er leveranciers in het Magic Quadrant die niet of nauwelijks in Europa actief zijn. We kunnen hierbij denken aan Yantra en Highjump. Met name de laatste leverancier is interessant en moeten we blijven volgen in verband met haar standaard off-the-shelf WMSfunctionaliteit. Aan de andere kant zijn er leveranciers die wel in Europa en de Nederlandse markt actief zijn, maar niet in het Magic Quadrant voorkomen omdat ze niet aan de criteria voldoen. Een partij die daarin zeker genoemd moet worden is MLS van FujitsiServices. Alleen in Nederland hebben zij meer dan 50 implementaties op hun naam staan en zij expanderen vrij snel in Europa. Nadeel is dat de kosten van een implementatie inclusief training aan de hoge kant liggen. Om die reden opereren zij – net als MARC en Swisslog – aan de bovenkant van de markt. Met een kapitaalkrachtige Japanse moedermaatschappij en een zeer goed servicenetwerk moeten we deze partij in de gaten blijven houden. Op het gebied van ERP-leveranciers die zich ook toeleggen op WMSfunctionaliteit is MBS Navision van Microsoft Business Solutions een groeiende partij. Met vele implementaties en een gunstige prijsstelling weten zij veel Navision gebruikers naar zich toe te trekken. Twee noemenswaardige locale partijen zijn tot slot Interchain en Locus, waarbij Locus door haar prijsstelling en functionaliteit een interessante propositie kan bieden.

Uitdagingen voor de toekomst

Het is dus nog steeds druk in de wereldwijde markt voor Warehouse Management Systemen. In de komende tijd zal door de slechtere resultaten van de afgelopen periode de concurrentie en competitie alleen maar toenemen. De belangrijkste uitdaging voor veel leveranciers zal het overleven zijn. Om te kunnen overleven op de wereldmarkt is het van belang om in ieder geval actief te blijven op de twee belangrijkste markten van dit moment Europa en Noord Amerika. Alhoewel de meeste pakketten elkaar functioneel gesproken niet erg veel ontlopen, zijn er toch een aantal trends waarop de WMS-leverancier zal moeten inspelen. De belangrijkste trends zijn:

- De ondersteuning van Radio Frequency Identification (RFID). Deze technologie maakt een zeer uitgebreide tracking en tracing van producten mogelijk. Een WMS zal het maximale uit deze technologie moeten kunnen halen.

- De ontwikkeling en ondersteuning van de ‘Adaptive Supply Chain’. De samenstelling van en de partners in de ketens zullen minder statisch worden. Dit zal een sterk beslag leggen op de wijze van uitwisseling van gegevens. Een WMS moet daardoor op eenvoudige wijze met partners in haar omgeving kunnen communiceren.

Het WMS richt zich momenteel voornamelijk op het beheer van aansturing van magazijnoperaties. Hierbij is het systeem sterk in het op snelle en efficiënte wijze afhandelen van orders. Een WMS gebruikt daarin de pushmethodiek. Echter mede door de verbeterde magazijnsoftware komen de ‘constraints’ buiten de magazijnoperatie te liggen.

Bijvoorbeeld het transport- en douanemanagement gaat een steeds belangrijker rol spelen. Het ligt voor de hand dat het magazijn meer door het distributiekanaal gestuurd gaat worden en dus zal veranderen van een push- naar een pull-omgeving. Een vergaande integratie met Transport Management Software (TMS)en voor Europa Douane Management Software (CMS). Hierdoor zal een effectieve Supply Chain Execution (SCE) Suite ontstaan. Het logistieke netwerk zal in het licht van het voorgaande dynamischer worden. De virtuele keten zal haar intrede doen. Hebben we het bij de Adaptive Supply Chain meer over de technische aspecten van gegevensuitwisseling. Bij de Virtuele Supply Chain zal de dynamiek van de logistieke netwerken haar eisen stellen aan de snelle configureerbaarheid van de WMS-software.

Een leverancier die het nalaat met deze ontwikkelingen mee te gaan, zal merken dat zijn positie snel zal worden ingenomen door een leverancier die dat wel doet. Potentiële klanten moeten derhalve kijken naar de activiteiten die de leverancier op alle vier de gebieden ontplooit. Een adequate R&D-afdeling van de leverancier zal zijn levensvatbaarheid op de lange termijn waarborgen.

Dit artikel is in 2004 verschenen in het Handboek voor Logistiek en Informatietechnologie van TenHagen Stam Uitgevers. Auteur: Paul Denneman.